2022年8月26日——投资银行观点

纽约梅隆银行

杰克逊霍尔会议生产力焦点

美联储主席鲍威尔今天早上在怀俄明州的早餐演讲将聚焦堪萨斯城联储杰克逊霍尔经济研讨会的主题:“重新评估经济和政策的制约因素”。我们认为,释放生产力增长将在未来几年占据外汇市场的主导地位。

在全球通胀趋同的世界中,外汇市场参与者越来越关注经常账户失衡和资本流动。反过来,提供更快国内需求的国家会产生巨大的外部失衡,这需要资本流入来平衡外部账户。在本说明中,我们将此类货币估值模型称为平衡均衡汇率 (BEER)。

尽管这种情况仍然存在,但巨大的通胀差异可能会使货币市场的注意力重新回到价格动态和生产力上。汇率调整以弥补价格差异的想法非常直观。这是所谓的购买力平价货币估值模型(PPP)的支柱。

尽管如此,价格差异可能会持续一段时间,这需要一个额外的因素来解释货币走强。输入生产力增长。因此,能够比其他国家更有效地生产相同质量的商品和服务的国家将能够维持更强的汇率和/或更高的通货膨胀。因此,一个额外的建模框架有助于利用贸易条件(出口与进口价格的比率)、外国直接投资和劳动生产率等因素来解释外汇估值。我们定义了这样一个框架动态平衡汇率(DEER)。因此,生产率增长正在崩溃的国家将需要应对昂贵的汇率,或许还需要应对未来发生货币危机的风险。

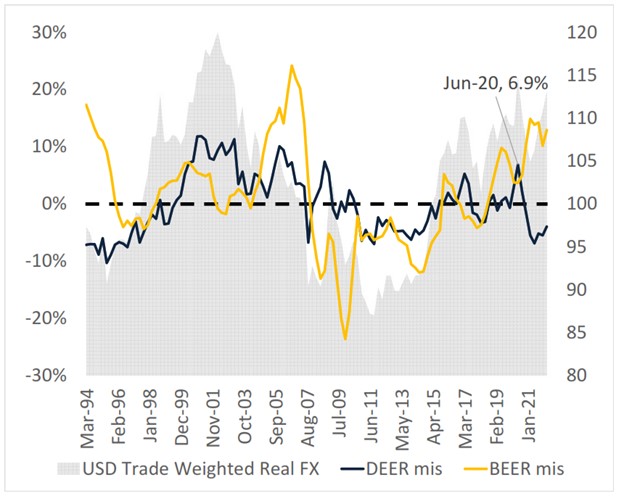

在下面的图表中,我们为美元计算了两个简单的 BEER 和 DEER 模型。我们将 BEER 错位定义为缩小美国国际收支外部缺口所需的实际有效汇率调整。在大金融危机前夕,美元的 BEER 被高估了 20%。根据这个模型,美元现在被高估了 12.9%,因为自 2018 年 6 月以来经常账户赤字一直在大幅扩大,从占 GDP 的 1.8% 到现在的 3.9%。

黑线代表 DEER 估值模型,其中包含美国的贸易条件、外国直接投资和劳动生产率。因此,DEER 错位是缩小因生产率增长过快或滞后而造成的缺口所需的货币调整。这些因素解释了 1990 年代美元贬值以及随后纳斯达克崩盘后美元升值以及此后商业部门投资缺乏的原因。阴影区域是美元实际有效汇率,它考虑了通货膨胀差异和贸易加权汇率。

免责声明:提供的材料仅供参考,不应视为投资建议。 本文中表达的观点,信息或观点仅属于作者,而不属于作者的雇主,组织,委员会或其他团体或个人或公司。

过去的业绩不代表未来的结果。

高风险警告:差价合约(CFD)是复杂的工具,由于杠杆作用,存在快速亏损的高风险。 当与Tickmill UK Ltd和Tickmill Europe Ltd进行差价合约交易时,分别有72%和73%的零售投资者账户亏损。 您应该考虑自己是否了解差价合约的工作原理,以及是否有具有承受损失资金的的高风险的能力。

期货和期权:保证金交易期货和期权具有高风险,可能导致损失超过您的初始投资。这些产品并不适合所有投资者。请确保您完全了解这些风险,并采取适当的措施来管理您的风险。